Risk Değerleri 2025/2

Profesör Aswath Damodaran, Ocak ve Temmuz aylarında olmak üzere risk verilerini yılda iki kere paylaşmaktadır. Küresel ölçekte hisse ve ülke riskleri yanında ülke kredi notları, temerrüt riski farkları ve şirketlerin faiz karşılama oranları gibi veriler biz değerleme yapanlar için son derece önemlidir. Bu bağlamda ben de bu sayfada, uzun bir süredir, kendi notlarım ve düşüncelerimle birlikte, Türkiye, Almanya ve ABD için bu değerleri Türkçe olarak yayınlıyorum. Veri seti kapsamlı olduğu için hazırlaması uzun süren bir yazının arka planında Damodaran Hoca’nın yıl başından beri paylaştığı notları Veri Seti 2025 ve Görünüm başlıklı yazımdan takip edebilirsiniz.

Ülke Riskleri

Damodaran Hoca ülke riskleri için öncelikle dört farklı kaynaktan bahsetmektedir. Ülkeden ülkeye farklılık gösteren değerler hisse senedi risk priminin içine dolaylı bir şekilde dâhil olur. Ülke riskini belirleyen bu dört unsur:

– Siyasi yapı

– Yozlaşma

– Savaş ve Şiddet ile

– Hukuki ve Mülkiyete dayalı haklar şeklindedir.

Her ne kadar bu grupların risk oluşturduğunu anlayabilsek de bunları sayısal olarak ölçmek ve risk primine yansıtmak kolay değildir. Yatırımcılar içinse ülke riskinin en doğru ölçüsü; ülkelerin, sahip oldukları borçlar bakımından temerrüte düşme durumuna ilişkin verilerden gelir.

Ülkelerin borçlarını ödeyebilme kapasitesi ve riskleri açısından Moody’s, Standard and Poor’s (S&P) ve Fitch gibi kredi derecelendirme kuruluşları bu alanda hizmetler sunmaktadır. Küresel ölçekte faaliyet gösteren ve eleştirildiği yönleri olsa da tanınırlık ve saygınlık düzeyine sahip bu kuruluşlar temerrüt riskleri kapsamında ülkeler için değerlendirmeler yapmaktadır.

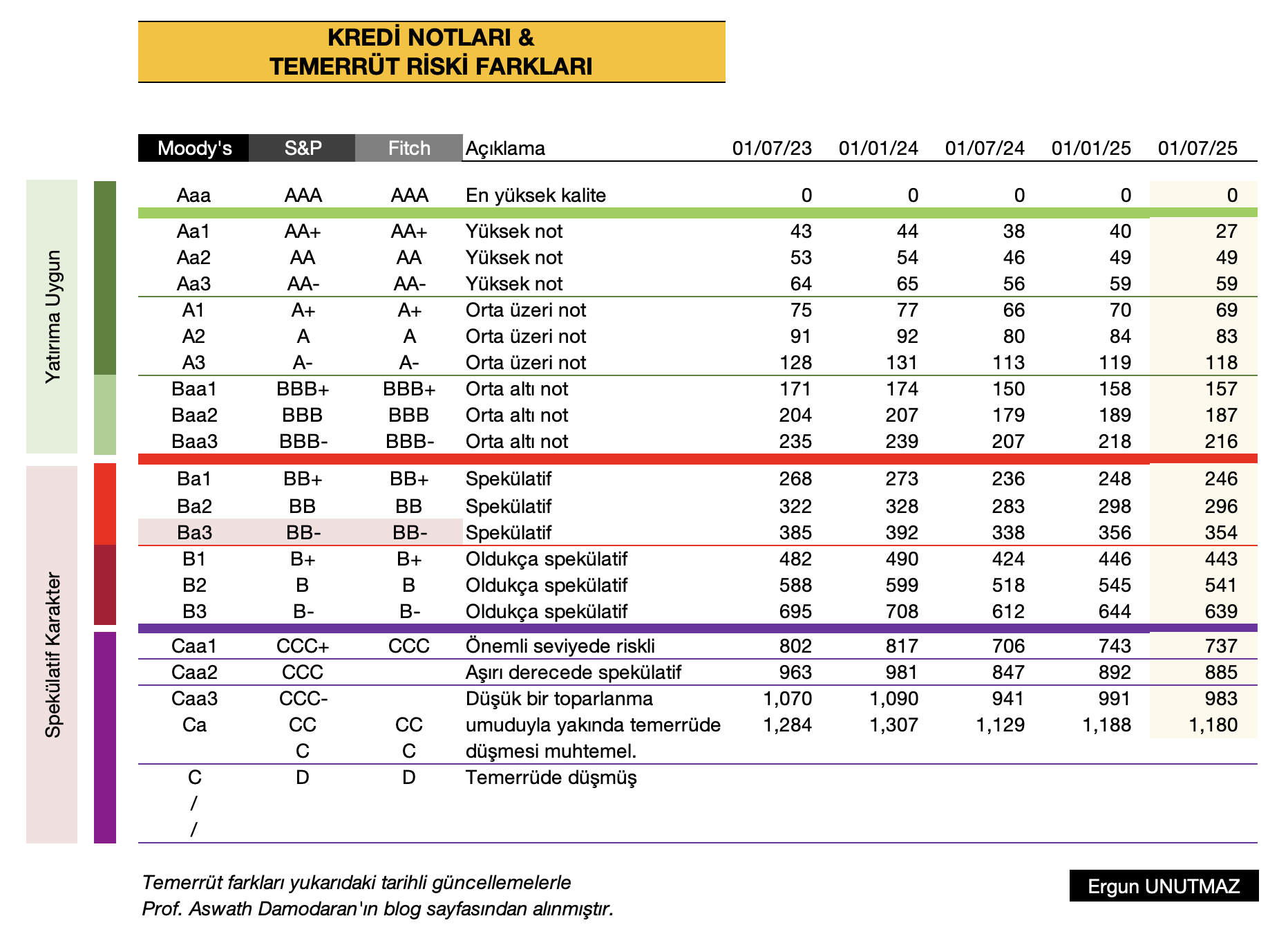

Kredi Notları & Temerrüt Riski Farkları

Tablo 1’de; Moody’s, Standard and Poor’s (S&P) ve Fitch’in ülkelere ve şirketlere verdiği kredi notları için oluşturdukları ölçek ile bu notların karşılık geldiği durumları gösterdim. Toplamda 22 düzeyde notun bulunduğu tablonun yatay olarak üst yarısı yatırıma uygun notları (yeşil tonlar), alt kısmı ise spekülatif karakter içeren notları (kırmızı tonlar) göstermektedir. En yukarıda yer alan Aaa veya AAA notları en yüksek güven unsurunu ifade eder ve dolayısıyla risksiz yatırımı işaret etmektedir.

Tablonun dikey olarak ikinci yarısıysa Temerrüt Farkı (Ds) için bu notların karşılık geldiği risk düzeylerini belirtmektedir. En sağdaki sütun son yayınlanan verileri içermekte olup 01 Temmuz 2025 tarihini esas almaktadır.

Ergun UNUTMAZ tarafından, A.Damodaran’ın verileri esas alınarak hazırlanmıştır

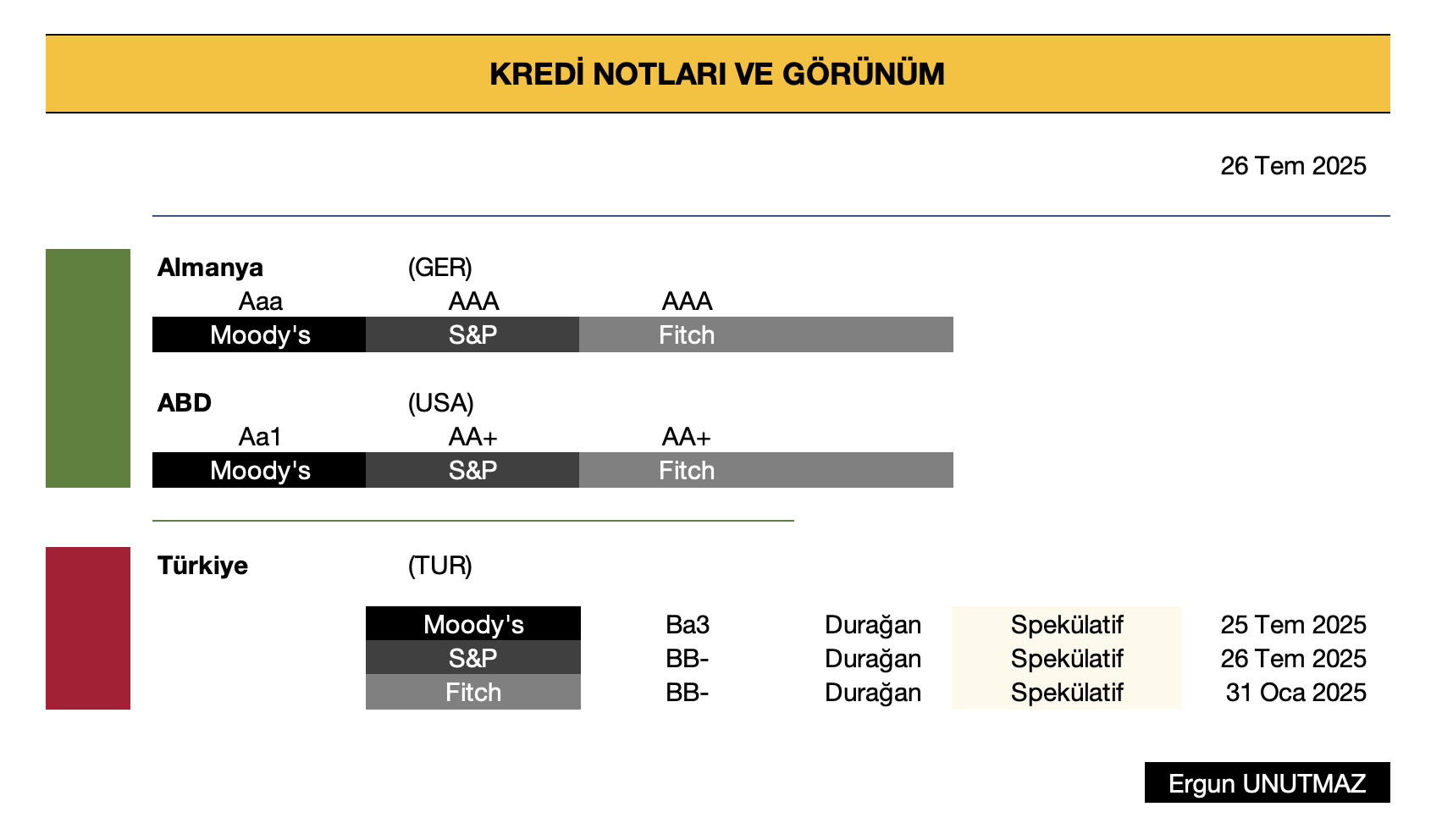

Tablo 2’deyse Türkiye için üç farklı kredi derecelendirme kuruluşunun vermiş olduğu ülke kredi notları son güncellemenin yapıldığı ilgili tarihlerle gösterilmektedir. Tabloda kırmızı renkle vurguladığım Türkiye’nin kredi notu uzun süre sonra tekrar üç derecelendirme kuruluşu tarafından da aynı notun verildiği noktaya işaret etmektedir. 25 Temmuz tarihinde Moody’s, Türkiye’nin kredi notunu bir basamak yükseltirken görünümü durağan olarak belirtmiştir. 26 Temmuz tarihinde Fitch’ten gelen değerlendirme ise önceki not ve görünümün korunması yönünde olmuştur. Sevindirici ve beklenen bu gelişmeye temkinli yaklaşmakta da fayda var. Çünkü mevcut durumda Türkiye’nin kredi notu 22 basamaktan 13. basamakta yer almaktadır ve hâlâ yatırım yapılabilir seviyenin 3 basamak altında bulunmaktadır. Bu konum spekülatif karakter bölümüne denk gelmektedir.

Bu tabloda gerçekleştirdiğim diğer önemli bir düzeltme de ABD’nin kredi notunun en yüksek seviyeden bir alta inişinin etkileridir. Dolayısıyla diğer ülkelerle kıyaslama yaparken en yüksek kredi notu olan ülke esas alınarak hesaplamalar yapılmıştır. Damodaran Hoca İsviçre’yi burada örnek seçerken ben Almanya ile devam ettim. Teknik olarak bir fark yoktur. Ancak hesaplama farkları Damodaran Hoca’nın tablolarının daha erken tarihli olması nedeniyle Türkiye için daha düşük kredi notu nedeniyle risklerin biraz daha yüksek görünmesinden kaynaklanmaktadır.

(Yıl içinde yapılabilecek değişiklikleri bu yazının sonunda ayrıca güncelleyeceğim.)

Ergun UNUTMAZ tarafından,

Kredi derecelendirme kuruluşları verileriyle hazırlanmıştır.

Ülkelerin ve şirketlerin risklerini değerleme çalışmalarımızda kullanırken dikkate alacağımız veriler bunlardır. Bir örnek vermek gerekirse Moody’s şirketinin A3 notu verdiği bir ülke için temerrüt farkı 1 Temmuz 2025 tarihinde 118 baz puan olup diğer bir ifadeyle bu, yüzde 1,18 oranına karşılık gelmektedir. 2025 yılının başındaki değerin 119 ya da diğer bir deyişe yüzde 1,19 olduğu düşünülürse risklerin 1 baz puan azaldığı söylenebilir. Tablo 1’de yukardan aşağı gidildikçe riskler artmakta, makas açılmaktadır. Son satırdaki “D” notuna karşılık gelen “temerrüde düşmüş” durumu içinse bir yüzde hesaplanmamaktadır.

Dolayısıyla bir ülke ya da şirketin temerrüde düşme olasılığı arttıkça risksiz getiri oranı açısından da bir düzeltme yapma ihtiyacı ortaya çıkmaktadır. İşte yukarıda yer alan Tablo 1’in bize sağladığı kolaylık da tablonun, kredi notlarına karşılık gelen temerrüt risklerini göstermesidir.

Kredi ve derecelendirme kuruluşlarının siyasi yönü bulunabileceği ya da başka tezlerle bu kuruluşların verdiği notlara güvenmeyen kişiler de olabilir. Hatta böyle bir güvensizlik olmasa bile zamanlama açısından değerlendirmelerin geç kaldığı şeklinde haklı bir tartışma da vardır.

Damodaran Hoca bu yüzden ikinci bir ölçüt daha sunmaktadır. Piyasa verilerine dayanan ve gerçek zamanlı bir ölçüt olan, ülkelerin Kredi Temerrüt Takas Farklarını (CDS spread) Tablo 3’te gösterdim. Verileri 2025 yılının ikinci yarısı için güncelledim. Bu değerler, temerrüde düşme risklerini yansıtmaktadır. Aslında bu iki ölçü genel olarak birbirine yakınsasa da Türkiye için CDS farkının piyasa koşulları nedeniyle daha yüksek olabileceğini, kredi notlarını eleştirenlere ayrıca belirtmekte fayda var.

Risksiz Getiri Oranları

Risksiz getiri oranı, konusunu daha önce birçok kez açıkladım, ancak profesyonellerin dahi hesap yaparken hatalarını gördüğüm için tekrar etmekte fayda var. Risksiz getiri oranı: “Hiç bir risk içermeyen, sıfır risk düzeyindeki bir yatırımdan, yatırımcıların elde etmeyi bekledikleri getiri” şeklinde tanımlanmaktadır.

Risksiz getiri oranı; kısa vadeler bakımından devletlerin üç ay vadeli hazine bonoları, uzun vadeler bakımındansa devletlerin beş ya da on yıllık devlet tahvilleri için ödemekte olduğu faiz oranları olarak düşünülebilir. Bu oranlara gösterge faiz denilmesinin bir nedeni de budur. Çünkü, tüm yatırımlar belirli bir risk içerirken hazine bonolarının ve devlet tahvillerinin kupon ve anapara geri ödemelerinde temerrüt durumu olmayacağı varsayılarak bunlar risksiz olarak kabul edilir. Oysa şunu unutmamak gerekir ki; “her ne kadar olasılık düşük olsa da hükümetlerin, ihraç etmiş oldukları menkul kıymetler bakımından temerrüde düşmesi mümkündür ve tarih bunun örneklerini içermektedir.” Dolayısıyla kredi notu dikkate alınmadan bu getiri oranları doğrudan değerleme girdisi olarak kullanılamaz.

Grafik 1’de Türkiye (beyaz – ilk eksen), Amerika Birleşik Devletleri (ABD, kırmızı – ikinci eksen) ve Almanya (sarı – ikinci eksen) için 10 yıllık devlet tahvillerinin getiri oranlarının son bir yıldaki seyrine yer verdim. Yıl içinde yaşanan çalkantılar risk iştahındaki değişiklikleri yansıtmaktadır. 25 Temmuz 2025, Cuma günkü kapanışa göre getiri oranlarıysa (kendi para birimleri üzerinden) yüzde 29,440 – yüzde 4,386 ve yüzde 2,708 şeklindedir.

(2024-2024)

Kaynak: TradingView

Değerlemelerde dolar ya da avro üzerinden tahvil getirileri de kullanılabilir, ancak o zaman da tüm verileri bu para birimlerine göre düzeltmek gerekmektedir. Hesaplamalarda bütünlük açısından bu önemli bir detaydır.

Hisse Senedi Risk Primi

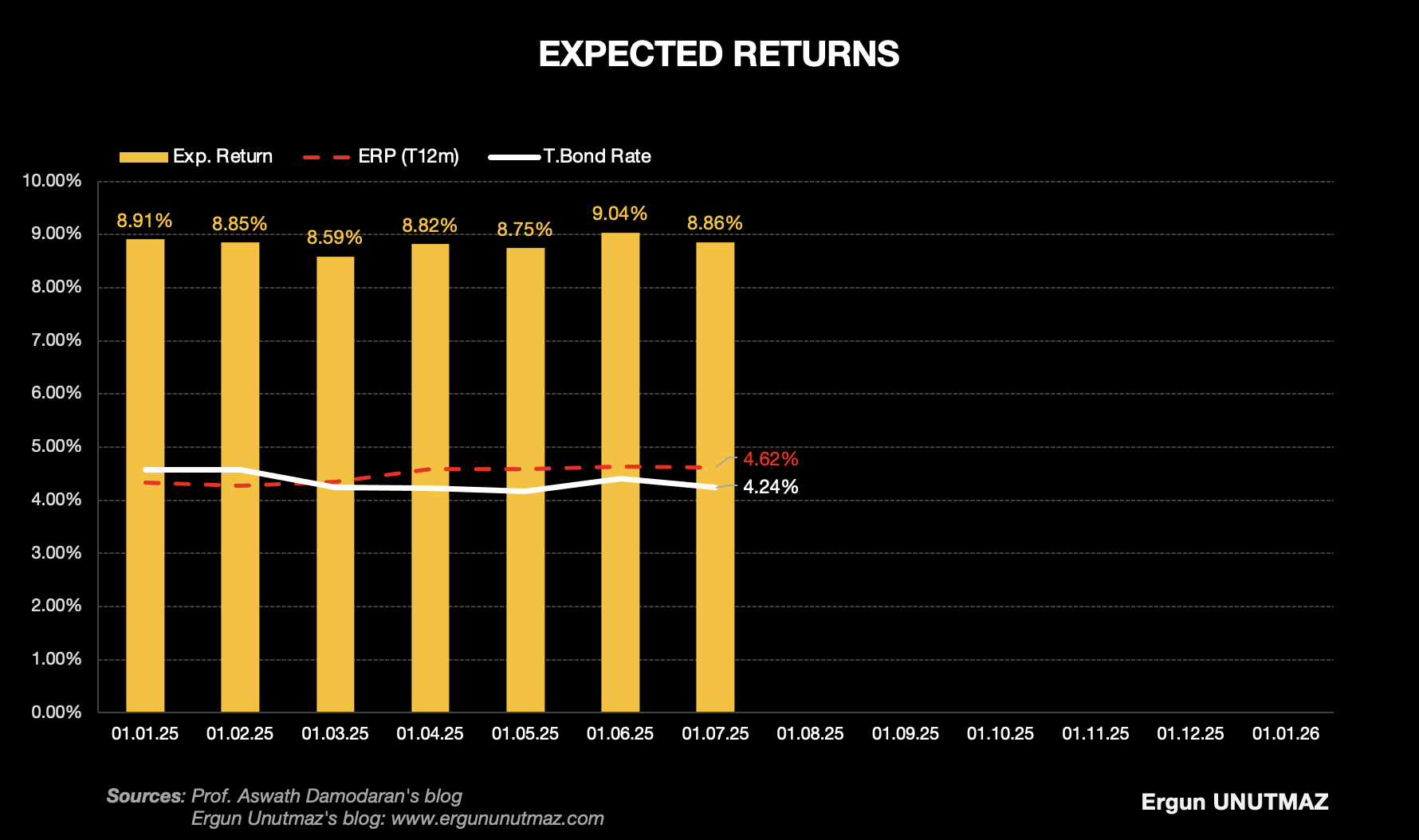

Damodaran Hoca’nın S&P 500 Endeksinin aylık kapanış verilerini baz alarak her ay paylaştığı hisse senedi risk primi çıktısı yanında bir de altı ayda bir güncellediği çalışması vardır. Aradaki geçişi takip edebilme kolaylığı açısından hisse senedi risk primi (kırmızı), on yıllık devlet tahvili getirisi (beyaz) ve bunların toplamından oluşan beklenen getiri değerlerini (sarı) 2023 yılının başından 2025 yılı Ocak ayına kadar Grafik 2’de gösterdim.

Kaynak: A.Damodaran’ın makalesi esas alınarak

Ergun UNUTMAZ tarafından hazırlanmıştır.

1 Ocak 2025 tarihinde yüzde 4,33 seviyesinde olan hisse senedi risk primi yatay bir seyir sonrasında hafif bir yükselişle 1 Temmuz 2025’te yüzde 4,62 seviyesine gelmiştir. Aynı dönemde devlet tahvili getirileri de yüzde 4,58 seviyesinde başladığı 2025 yılını, 1 Temmuz tarihinde yüzde 4,24 seviyesinde tamamlayarak ılımlı bir düşüş sergilemiştir. Beklenen getiri oranı 1 Temmuz 2025’te yüzde 8,86 seviyesine gerilemiştir. Başka bir deyişle tahvillerdeki getiri düşüşü hisse senedi risk priminde görülen yükselişle dengelenerek beklenen getiri 2025 yılına başladığı noktaya yakın bir yerdedir. S&P 500 Endeksini gösterge piyasa olarak aldığımız için hisse senedi risk primi diğer piyasalar açısından da artış göstermiştir.

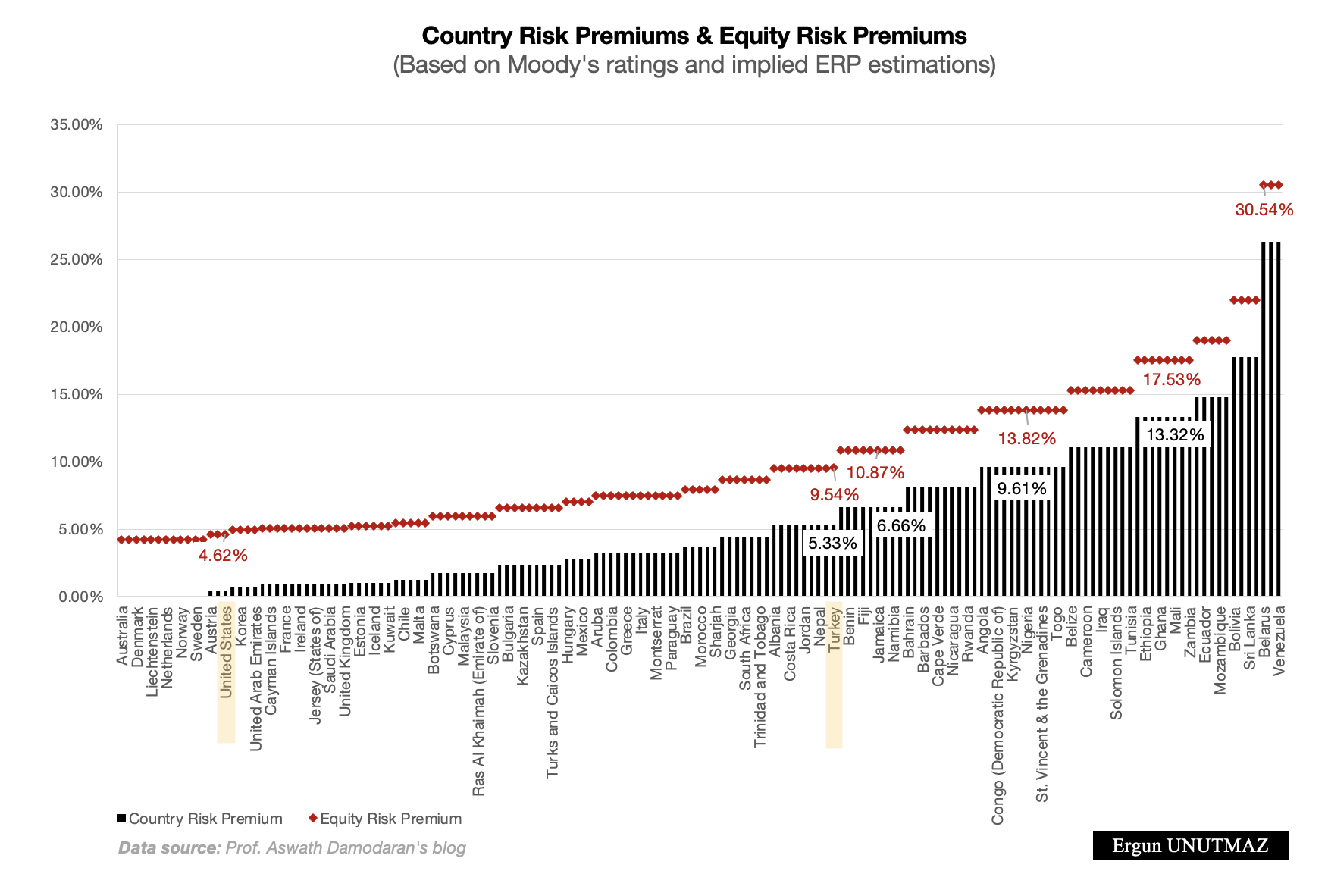

Yukarıda belirttiğim gibi ABD’nin düşen kredi notu nedeniyle ERP yüzde 4,62 şeklinde gerçekleşirken kredi notu en yüksek seviyede bulunan Almanya ve benzeri ülkeler için ERP yüzde 4,21 seviyesindedir. Türkiye için kredi notunu ve diğer unsurları dikkate alan hesaplamada ERP yüzde 9,53 şeklinde hesaplanmaktadır. Grafik 3’te kredi notlarına göre bir tasnife giderek ülkelere ait değerleri; ülke riski ve hisse senedi risk primine göre küçükten büyüğe sıraladım. Buna göre yatırım yapılabilir seviyenin son dilimi olan Baa3 notunun altında yer alan Türkiye’nin kredi notu olan Ba3 seviyesi için ülke riski yüzde 5,32 olarak bulunmaktadır. ERP değeri de böylece yüzde 9,53 şeklinde hesaplanmaktadır. Türkiye ile aynı kredi notunu paylaşan ülkeler Arnavutluk, Ermenistan, Costa Rica, Dominik Cumhuriyeti, Ürdün, Makedonya ve Nepal’dir.

Kaynak: A.Damodaran verileriyle

Ergun UNUTMAZ tarafından hazırlanmıştır.

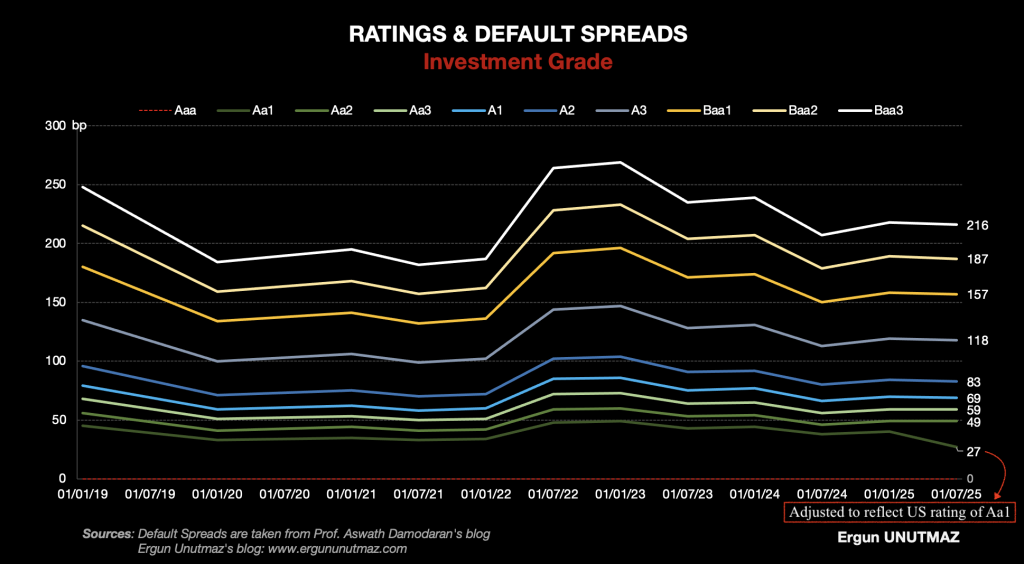

Grafik 4’te ise, uzun bir dönem için veri sunduğum, kredi notlarına karşılık gelen temerrüt riski farklarının seyri yer almaktadır. Hisse senedi risk primindeki düşüş, temerrüt riski farklarını 2023 yılının ilk yarısında aşağıya çekmişti ancak enflasyon endişeleri ve büyüme, likidite sorunları 2024 yılının ilk yarısında temerrüt riskleri farkları hafif bir yükseliş sergilemeye başlamıştı. Geldiğimiz noktadaysa 2025 yılında risklerin endişeli konumunu koruduğunu söyleyebiliriz. Grafiğin en alt kısmındaki kırmızı kesikli çizgi risksiz getiri oranı olarak kabul edilebilecek Aaa (AAA) seviyesini ifade ederken en üstte yer alan beyaz çizgi yatırım yapılabilir seviyenin en alt kademesi olan Baa3 (BBB-) seviyesine denk gelmektedir. Arada kalan diğer notlara karşılık gelen farkları ise baz puan olarak dikey eksende belirttim.

Bu grafikte de ABD’nin kredi notundaki düşüşün yansımalarını yine düzeltme işlemiyle grafiğe yansıttım. Bu da Aa1 kredi notuna sahip ABD için son çizgide aşağı doğru bir düşüşle görülmektedir.

Kaynak: A.Damodaran verileriyle

Ergun UNUTMAZ tarafından hazırlanmıştır.

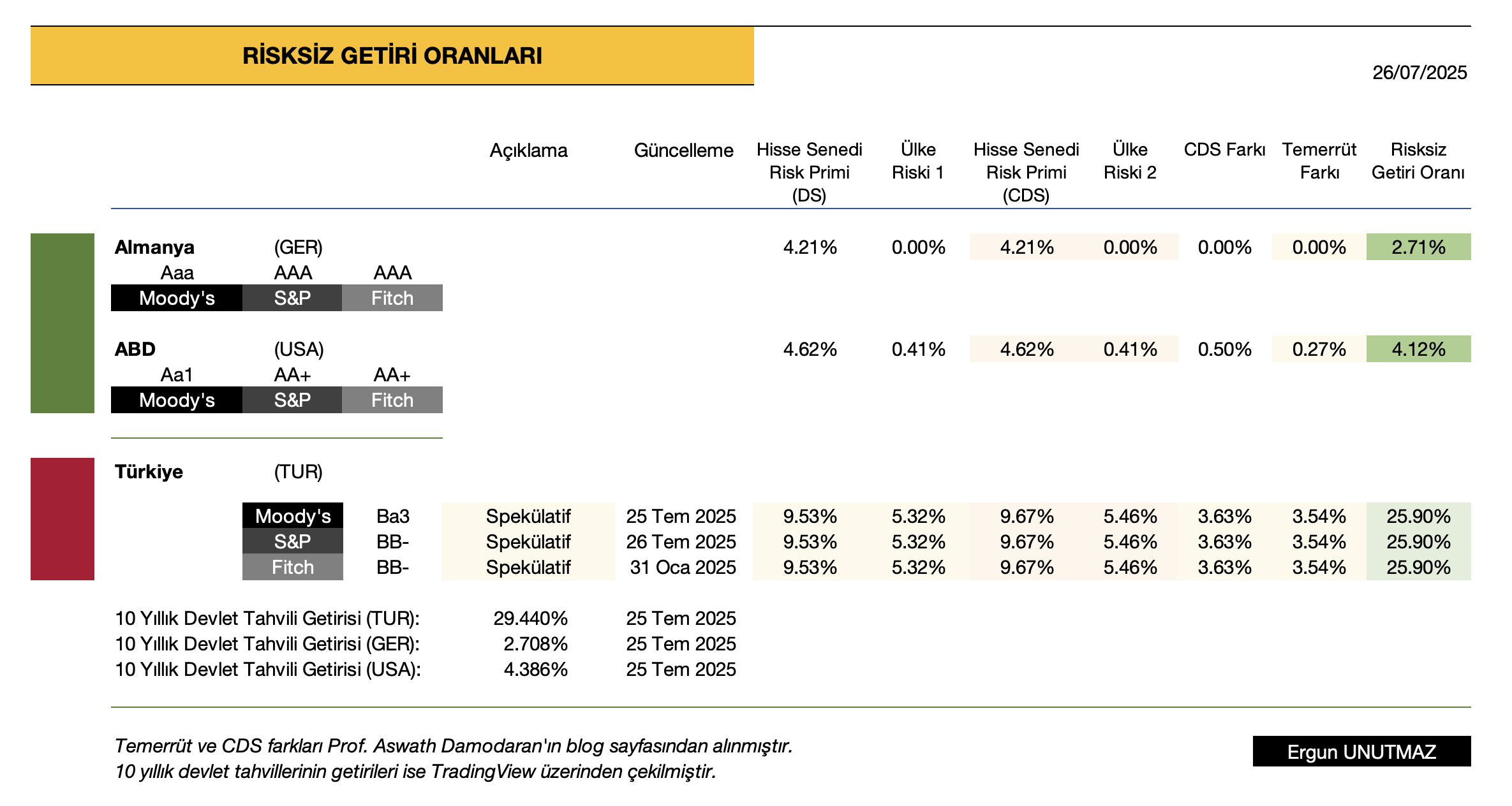

Türkiye, Almanya ve ABD için değerleme çalışmalarımda esas aldığım risksiz getiri oranları, Profesör Aswath Damodaran’ın çalışmasındaki veri setine ve gösterdiğim diğer kaynaklara dayanmaktadır. Tablo 3’te risksiz getiri oranlarının hesaplamasında kullanılan 10 yıllık devlet tahvili getirileri yanında ayrıca kredi notlarına ve piyasa ölçülerine dayanarak hazırlanan iki farklı ülke riski ve hisse senedi risk primi değerlerini de bulabilirsiniz. CDS farkları ve temerrüt farkları da bu hesaplamaların diğer girdileridir.

Ergun UNUTMAZ tarafından A.Damodaran’ın verileri esas alınarak hazırlanmıştır.

Tablo 3’te, Türkiye, Almanya ve ABD için temerrüt riski farkları ile risksiz getiri oranları yer almaktadır. Almanya Aaa şeklinde en üst düzey kredi notuna sahip ülke konumunu devam ettirirken ABD için kredi notu Aa1 şeklindedir. Almanya için 10 yıllık tahvillerin getirileri doğrudan risksiz getiri oranı olarak alınabilmektedir. 25 Temmuz 2025 tarihli kapanışta bu oran yüzde 2,708 şeklidedir. Dolayısıyla bu oran Avrupa’daki şirketlerle yürütülecek İndirgenmiş Nakit Akışları Değerlemesinde risksiz getiri oranı olarak kullanılabilir. ABD içinse kredi notu ve temerrüt farkı dikkate alınmalıdır. 10 yıllık devlet tahvili getirisi yüzde 4,386 seviyesindedir. Türkiye içinse oran son kapanışta yüzde 29,44 olarak geçmektedir. Mevcut tahvil getirisinin gerçekleri yansıtmayabileceğini düşünenler daha önce paylaşmış olduğum simülasyon yöntemini kullanabilirler.

Faiz Karşılama Oranları

Değerleme çalışması yürütürken şirketlere özgü finansal dengeyi gözeterek şirketin temerrüt riskini de hesaplamalara dâhil etmek ayrı bir inceliktir. Bu nedenle de yine Profesör Aswath Damodaran’ın sitesinden elde ettiğim verilerle şirketlerin faiz karşılama oranlarına denk düşen kredi notlarını ve bu notların ifade ettiği zımni temerrüt riski primlerini düzenli olarak aşağıya ekledim.

2025 yılına ilişkin veriler Tablo 4’te yer almaktadır. Tablonun sol tarafında küçük, riskli şirketleri, orta bölümde büyük, finans dışı imalat şirketleri ve sağ tarafındaysa mali hizmetler şirketleri için kullanılabilecek değerleri gösterdim. Bu veri setinde güncelleme yılda bir kez yapıldığından mevcut değerler aşağıdaki gibi olup şirket analizlerimde yıl içinde borç ve faiz yükünü gözeterek düzeltmeler yapıyorum.

Ergun UNUTMAZ tarafından, A.Damodaran’ın makalesi ve veriler esas alınarak hazırlanmıştır.

Başarılar dilerim.

Ergun UNUTMAZ, 26.07.2025

Arşiv

Geçmiş yazılarımın bağlantıları aşağıdadır:

– Risk Değerleri 2025/1

– Risk Değerleri 2024/2

– Risk Değerleri 2024/1

– Risk Değerleri 2023/2

– Risk Değerleri 2023/1

– Risk Değerleri 2022/2

– Risk Değerleri 2022/1

– Ratings & Default Spreads

Kavramlar, detaylı açıklamalar ve Brezilya, Türkiye, Almanya, ABD karşılaştırmalarını yaptığım önceki bir çalışmayı da inceleyebilirler. Veri seti için Damodaran Hoca’nın sitesini de ekledim.

– Hisse ve Ülke Riskleri 22

– Damodaran Online