Borsa ve Dolar Korelasyonu

Yatırımlarımı yönetirken makro ve mikro düzeyde birçok değişkeni izlemek ve değişen şartlara göre kararlar almak durumunda kalıyorum. Makro düzeyde; ülke riskleri, büyüme, enflasyon, işsizlik ve para/maliye politikalarındaki gelişmeleri takip ederken mikro düzeyde; şirketlerin yatırım, kârlılık, satış ve maliyetlerinin seyri ile borç ve nakit dengesi gibi unsurlarını inceliyorum.

Son dönemde Türkiye ekonomisi açısından önemli hareketlerin yaşanması ile kendi portföyümde de değişikler yaparak portföy büyüklüğünü önemli oranda azaltmıştım. Katıldığım toplantılar, sohbetler ve yayınlarda kişilerin olaya çok farklı bakabildiğine şahit oluyorum. Fikir çeşitliliği değerlidir ve saygı duyarım, sonuçta herkes kendi kararı ile hareket edecekse neticelerini de kendisi üstlenecektir. Ancak bazı bilgilerin temellerinin anlaşılmadan, veri dahi kullanmadan ve analiz yürütmeksizin mutlak doğrularmış gibi aktarılması birçok insanın yanlış yönlendirilmesine neden olabilmektedir.

Bu konulardan birisi olan Dolar Bazlı Analizler üzerine bir yazıyı daha önce paylaşmıştım. O yazıda ayrıca korelasyon konusuna da değinmiştim ve geçen gün bu konuyu daha detaylı inceleme ihtiyacı gördüğüm için veri setlerini de güncelleyerek kapsamlı bir analiz yürüttüm. Sonuçlar daha önceki bulguları desteklerken son dönemde yaşanan gelişmeler çarpıcıdır. Buyrun hemen başlayalım.

Giriş

Öncelikle veri setini YahooFinance sitesi üzerinden aldığımı belirtmek isterim. İncelemede borsa için BIST 100 Endeksi seçilmiş ve günlük kapanış değerleri kâr payı ödemelerini içerecek şekilde düzeltilmiştir. Veriler günlük olup tatil günleri çıkarılmış, borsadan sıfır atılmasına ilişkin düzeltme işlemi yapılmıştır. İkinci veri seti ise aynı günlere karşılık gelen döviz kuru değeridir ve bu kapsamda da dolar ve avrodan oluşan bir sepet yerine basitlik açısından USDTRY şeklinde ABD doları kullanılmıştır.

Verilerin başlangıcı 1 Ocak 2017 olup son veri 17 Aralık 2021 Cuma gününe aittir. Dolayısıyla 5 yıllık, başka bir deyişle de 1.236 günlük kapanış ile oluşturulan geniş bir veri setiyle çalışılmıştır. Amaç döviz kuru ile borsa endeksi arasında bir ilişki olup olmadığını tespit etmek, böyle bir ilişki varsa bunun yönünü ve kuvvetini dikkate alarak piyasada gerçekleştirilecek işlemlerimiz için bir referans oluşturmaktır. O zaman önce “korelasyon” kavramı ile başlayalım.

KORELASYON iki ya da daha çok değişken arasındaki doğrusal ilişkinin derecesi olarak tanımlanabilir. İki değişken arasındaki doğrusal ilişkinin derecesine basit korelasyon denir ve bu ilişki artı ya da eksi yönde olabileceği gibi iki değişken birbiriyle ilişkisiz ya da mutlak bir ilişki içerisinde de olabilir.

Değişkenler birlikte artıp azalıyorsa artı korelasyon söz konusudur ve değer “+1” seviyesine yaklaştıkça ilişkinin derecesi güçlenir. Eğer değişkenler ters yönde bir eğilim sergiliyorlarsa, yani biri artarken diğeri azalıyor veya biri azalırken diğeri artıyorsa eksi korelasyon söz konusudur. Değer “-1” seviyesine yaklaştıkça benzer şekilde bu zıtlık ilişkisi güç kazanır. “0” değeri ise iki değişken arasında bir ilişki olmadığı anlamına gelmektedir.

Tanım vermeden yapacağımız analizin ve elde edeceğimiz sonuçların yorumu sıkıntılı olacağından bu şekilde kısa bir açıklama ekledim. Ancak teknik detaylara girerek konuyu merakla okumak isteyenlerin ilgisini de kaçırmak istemem. Dolayısıyla burada varyans, kovaryans, zaman serileri analizinde durağanlık sorunları ve birim kök testi gibi kavramlara yer vermeyeceğim. Bununla birlikte bu kavramları bilmeden ve sadece grafiklere bakıp “Seriler beraber hareket ediyor işte. Demek ki korelasyon yüksek.” diye işlem açarsanız günün sonunda oldukça pahalı bir ders ücreti ödeyebileceğinizi hatırlatmak isterim. Gerçi her zaman bizim dışımızda bir sorumlu bulmak daha kolaydır, ama bu duruma baştan hiç düşmemek gerekir.

Analiz

5 Yıllık Gözlem

Öncelikle BIST 100 Endeksi (mor eğri – sol eksen) ve USDTRY (yeşil eğri – sağ eksen) için 1 Ocak 2017 tarihinden itibaren fiyat hareketlerini gösterdiğim Grafik 1’e bakalım. BIST 100 Endeksinin, inceleme döneminde en düşük 761,44 ve en yüksek 2.278,60 değerlerini aldığını görüyoruz. Dönem başından 17 Aralık 2021 tarihindeki kapanışa kadar Endeksin getirisi yüzde 168,09. USDTRY içinse en düşük değer 3,40 iken en yüksek değer 15,66 şeklinde gerçekleşmiş. Dönem getirisi ise yüzde 343,03 olarak neredeyse borsanın iki katı bir seviyede.

Bu noktada fiyatlar üzerinden yapılan hesaplama ile korelasyon değeri 0,75 gibi oldukça yüksek ve pozitif bir ilişkiyi göstermektedir. Fiyatlar üzerinden bu tür analizler dikkatli bir şekilde ve gerekli testler sonrasında yürütülebilir. Ancak yukarda değindiğim teknik sorunlar nedeniyle zaman serileriyle çalışırken fiyatlarla yapılacak analizler yanıltıcı sonuçlar üretebilmektedir ve bu nedenle fiyatlar yerine getiriler üzerinden yürütülecek bir analizin sonuçları daha anlamlı olacaktır. Getiriler üzerinden yapılan analizin sonucu ise ilgili dönem için eksi 0,03 olarak hesaplanmıştır ki bunun anlamı iki değişken arasında inceleme döneminde bir ilişki olmadığıdır.

1 Yıllık Gözlem

Peki acaba BIST 100 Endeksi (mor eğri – sol eksen) ve USDTRY (yeşil eğri – sağ eksen) için yıl başından bugüne fiyat hareketlerini incelersek sonuç değişmekte midir? Grafik 2’nin altındaki detaylara bakarsak BIST 100 Endeksinin, inceleme döneminde yüzde 39,39 şeklinde bir getiri sağlarken USDTRY için aynı dönemdeki getirinin yüzde 110,68 olduğunu görebiliriz.

Benzer şekide fiyatlar üzerinden yapılan hesaplama ile korelasyon değeri 0,77 ile çok az bir artış gösterirken getiriler üzerinden hesaplanan korelasyon değerinin eksi 0,10 seviyesine çıktığı anlaşılmaktadır. İlişki ters yönde ve zayıftır.

Son 3 Aylık Gözlem

Pes etmek yok. Bu kez objektifimizi biraz daha yakınlaştıralım ve acaba BIST 100 Endeksi (mor eğri – sol eksen) ve USDTRY (yeşil eğri – sağ eksen) için son üç ayda durum nasıl bir de ona bakalım. Grafik 3’te BIST 100 Endeksinin, inceleme döneminde yüzde 48,73’lük bir getiri sağlarken USDTRY’nin aynı dönemde yüzde 76,26 oranında bir getiri yakaladığı görülmektedir. Demek ki incelediğimiz her zaman aralığında döviz kuru borsa endeksine galip gelmiştir. 2013 yılından beri dolarda devam eden artış eğilimi 2018 yılındaki sıçramadan sonra son dönemde de Türk lirasında sürekli bir değer kaybı olarak karşımıza çıkmaktadır.

Son olarak fiyatlar üzerinden yapılan hesaplama ile korelasyon değerinin 0,96 gibi oldukça yüksek bir seviyeye geldiğini görüyoruz. Ancak buna güvenip “Dolar arttıkça borsa artıyor, dolar artmaya devam edecek o zaman borsa da artar.” şeklinde bir anlayışın sonu hüsran olabilir. Nitekim Cuma günü yaşanan ayrışmayı grafikte de görebilirsiniz. Gerçi yukarıdaki mantıkla hareket edenler bu kez de; “Borsa düştü, demek ki dolar kuru da düşecek.” şeklinde bir hareket izleyerek Granger Nedensellik testi, bütünleşme ilişkisi ve bir dünya detayı zaten pek de umursamayacaklardır. Biz analize devam ederek getiriler üzerinden hesaplanan korelasyon değerinin eksi 0,01 seviyesine geldiğini ve borsa ile dolar için getiriler bazında anlamlı bir ilişki olmadığını belirterek bu bölümü kapatalım.

Akademik Çalışmalar

Sonuçta benim bilgilerim sınırlı ve bu hesaplamalarda sapmalar olabiliyor. Bir de akademik çalışmalara bakarsak kısa bir literatür taramasında bile fiyatlar üzerinden yapılan hesaplama işleminin sağlıklı olmadığına ve Döviz Kurları ile BIST 100 için getiriler üzerinden hesaplanan korelasyon değerinin eksi 0,03 seviyesinde bulunduğunu görebiliriz. Bu değer benim 5 yıl için hesapladığım (Grafik 1) eksi 0,03 değeri ile aynı, son üç ay için (Grafik 3) elde ettiğim eksi 0,01 değerinden biraz yüksektir.

2021, Volume 8, Series 1 – Necmiye Serap VURUR

KAYDIRILMIŞ KORELASYON olarak önerilen bir kavramın detaylarını da aktarayım ki akıllarda şüphe kalmasın. Korelasyonu anladık, iki ya da daha çok değişken arasındaki ilişkinin derecesi. Peki “Rolling Correlations” da nedir?

Yukardaki tanımdan ve uygulamadan farkı yok. Sadece bir zaman aralığı seçip ilk hesaplamayı yaptıktan sonra verileri kaydırarak sürekli bir şekilde korelasyon hesaplıyor ve inceleme dönemi boyunca korelasyon ilişkisinin nasıl hareket ettiğini görebiliyoruz. Dolayısıyla da statik tek bir değer yerine dinamik bir analiz yürütme şansımız oluyor. Eğer anlamlı bir ilişki yakalarsak da sonraki dönemler için daha iyi tahmin ve öngörüler yapabilme lüksüne sahip olabiliyoruz.

5 Yıllık Gözlem

Kulağa hoş geldiyse bir de verilerle bakalım. BIST 100 Endeksi ve USDTRY için bu kez fiyat/zaman grafiğimiz yok. Onun yerine Fiyatlar (mavi eğri – soldaki grafik) ve Getiriler (turuncu eğri – sağdaki grafik) için ayrı ayrı kaydırılmış korelasyonları Grafik 4’te gösterdim. Sağdaki grafiklerde ayrıca eğilimi gösteren kırmızı bir doğruya da yer vererek bunun verilerini de sundum.

Yukarıdaki ikili için 01 Ocak 2017’den itibaren ilk 30 günü hesaplama aralığı olarak devamını ise kaydırılmış korelasyon değerleriyle; altaki ikilide ise ilk 100 günü hesaplama aralığı olarak 17 Aralık 2021 kapanışa kadar devam ettirdim. Fiyatlar üzerinden yapılan hesaplama net bir şekilde karar almak için anlamsız değerler üretmektedir. Bazen ilişki aynı yönde ve kuvvetli (+1) bazen de ters yönde ve kuvvetli (-1) şeklindedir. Getiriler üzerinden hesaplanan korelasyon değerler ise daha dar bir aralıkta ve daha önce belirttiğimiz gibi anlamsız denilebilecek bir seviyededir.

(5 Yıllık: 30 ve 100 günlük aralıklarla)

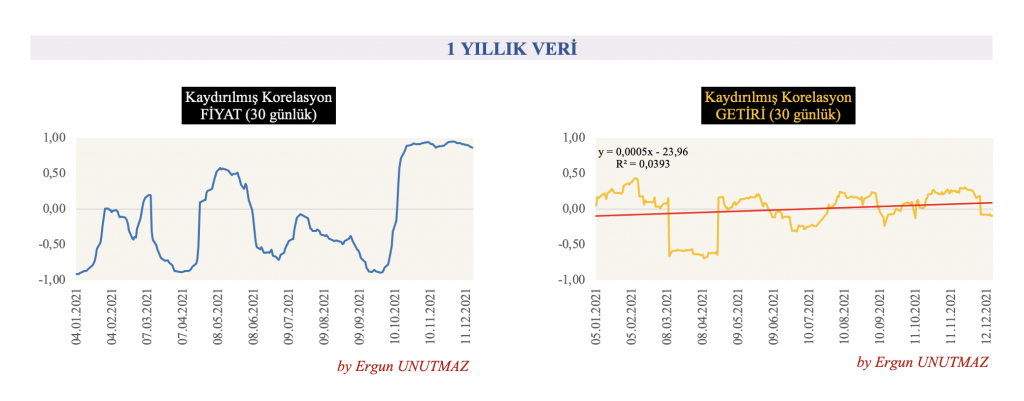

1 Yıllık Gözlem

Hâlâ okuyor ve ikna olmadıysanız bir de 2021 yılının ilk gününden itibaren 30 gün kaydırarak korelasyonlara bakalım, belki Grafik 5’te bir şeyler yakalarız. Galiba oluyor gibi. Fiyatlar (mavi eğri – soldaki grafik) bu kez üstteki 1 seviyesine yapışmış sanki. Getiriler (turuncu eğri – sağdaki grafik) içinse eğilimi gösteren kırmızı doğru bu kez ters yönde ilişkiden pozitife dönmüş, ama yine olmadı. Sonuçlar sıfır seviyesindeymiş.

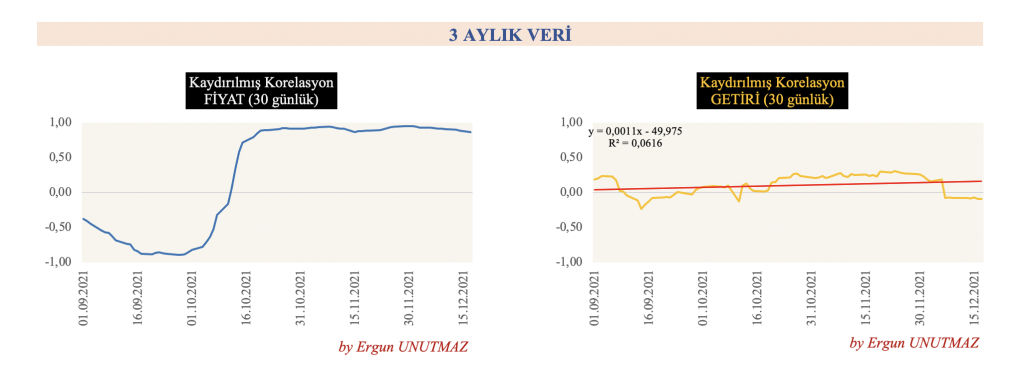

3 Aylık Gözlem

Buraya kadar gelmişken son üç aylık duruma bakmazsak olmaz. Zaten film orada kopuyor. Grafik 6’da yer alan 30 günlük şekilde kaydırılmış korelasyonlar (01.09.2021 tarihinden itibaren) az önce belirttiğimiz yüksek korelasyonu Fiyatlar (mavi eğri – soldaki grafik) için nihayet yakaladı. Getiriler (turuncu eğri – sağdaki grafik) içinse eğilimi gösteren kırmızı doğru yine pozitif kalsa da sonuçlar hâlâ sıfır seviyesinde. Yani yok, olmayınca olmuyor demek ki. Dolar kuru ile borsa arasındaki getiriler için bir ilişki yok, fiyatlar üzerinde elde edilen yüksek korelasyonun ise yanıltıcı olması çok olası.

SONUÇ

Bir yatırım aracı olmayan yabancı para birimlerinin yatırım araçlarından yüksek getiri sağladığı; yıllık enflasyonun ve tahvillerin yıllık faizinin yüzde 21’i aştığı, reel getirilerin eksi seviyelerde olduğu ve hisse senetlerinin getirisinin yüzde 40 ile yurt dışı yatırımcılar için döviz kuru riskiyle birlikte düşünüldüğünde tatmin edici bir getiriyi bırakın, zararla sonuçlandığı bir ortamda yurt dışından borsa ucuz diye yeni kaynak beklemek iyimser bir düşüncedir.

Yurt içi yerleşiklerin de döviz tevdiat hesaplarına yönelerek satın alma güçlerini koruma çabaları aynı anlayışa dayanmaktadır ve ekonomi için sağlıklı olmayan bir gelişmedir. Son üç ayda dolar ve borsanın yüksek korelasyona sahipmiş gibi görünmesinin arkasından yatan neden de bence budur. Yani yurt içi yerleşikler döviz tevdiat hesapları yanında enflasyondan korunmak için hisse senetlerine yönelmekte, yabancı yatırımcılarsa güven ortamındaki bozulma nedeniyle dolara geçmektedir. Böylece hem döviz kuru hem de borsa endeksi birlikte yükselmektedir.

Oysa korelasyon için işin mantığı şöyle çalışır. İçerde güven, istikrar, sağlıklı ve sürdürülebilir bir büyüme ortamı olursa yurt dışından kaynak girişi olur. Sermaye hareketlerinin serbest olduğu piyasalarda yurt dışından gelen bu kaynaklar döviz arzının ve Türk lirasına olan talebin artmasına, böylece de doların değer kaybetmesine ve Türk lirasının değer kazanmasına neden olur. Döviz karşılığı elde edilen Türk lirası da borsada hisse senetlerine kanalize olarak hisse fiyatlarının ve endeksin yükselmesini sağlar. O hâlde normal şartlar altında iki değişken arasında olsa olsa negatif bir korelasyon beklenir. Dolar arzı artıp TL değer kazandıkça (dolar düştükçe) borsa (BIST 100) artar.

Son olarak bir hususu bir kere daha tekrar ederek sonlandıralım. Fiyatlar üzerinden korelasyon analizleri dikkatli bir şekilde ve testler sonrasında gerekli koşullar sağlanmışsa yürütülebilir. Ancak yukarda değindiğim teknik sorunlar nedeniyle zaman serileriyle çalışırken fiyatlarla yapılacak analizler çoğunlukla yanıltıcı sonuçlar üretebilmektedir ve bu nedenle fiyatlar yerine getiriler üzerinden yürütülecek bir analizin çıktıları daha anlamlı olacaktır.

Saygılarımla.

Ergun UNUTMAZ, 18.12.2021

EK ÇALIŞMA

Güzel yorumlarınız ve düşünceleriniz için teşekkür ederim. Sonuçta bu, benim kendi yatırımlarımı yönetmek için yürüttüğüm bir incelemeydi. Söylenene inanmak yerine inceleme yapmayı tercih ettim. Farklı çalışmalar farklı sonuçlar da üretebilir, hatam varsa düzeltir, geliştirecek yönler varsa üzerine inşa ederiz. Mesela gelen eleştirilerden biri BIST 100 Endeksinin değil de BIST 30 Endeksinin “doğru” sonuçlar üreteceği, dolayısıyla çalışmanın “yanlış” olduğu iddiasıydı. Olabilir dedim ve aynı yöntemi XU030 Endeksi için tekrarladım. Sonuçlar yukardaki bulgularla yüksek oranda benzerlik gösteriyor.

Fiyatlar bazında korelasyon tıpkı BIST 100 Endeksinde olduğu gibi gelişme eğilimi taşırken getiriler bazında yapılan analiz yine değişkenlerin ilişkisiz ya da zayıf negatif olduğunu gösteriyor. Diğer dikkat çekici bulgu ise BIST 30 Endeksinin de 5 yıl, 1 yıl ve son 3 aylık inceleme dönemlerinin hiçbirinde dolara karşı bir üstünlük sağlayamamış olmasıdır. Son üç aylık dönemde standart sapmanın hem USDTRY hem de XU030 değişkenleri için artması da yine XU100 değişkenindeki durumla paralellik taşımaktadır. Kaydırılmış korelasyon sonuçlarını merak edenler bağlantıya tıklayabilirler.

İyi bir Pazar günü dilerim.

Ergun UNUTMAZ, 19.12.2021

8 Comments

B.Deshawn

This is my first time pay a quick visit at here and i am really happy to read everthing at one place

Ergun UNUTMAZ

Thanks

ege

Merhabalar hocam. Hisselerin getirilerini hesaplarken enflasyonu dikkate alıp almadığınızı merak ettim.

Harika bir çalışma olmuş, elinize sağlık

Ergun UNUTMAZ

Teşekkür ederim.

Enflasyon verilerini TUİK sitesinden yıllık ve aylık olarak aldım, ancak getiri hesabında bir enflasyon düzeltmesi yapmadım. Sadece karşılaştırma amaçlı düşünün.

Hüseyin

Elinize saglık hocam

Ergun UNUTMAZ

Siz de sağ olun.

Utku KOÇER

Emeğinize sağlık Ergun Bey

Oldukça sade, anlaşılır ve ilgi uyandırıcı bir çalışma olmuş.

Özellikle benim gibi yatırım ve finans konularında akademik eğitim almamış kişiler için fayda sağlayacak bir temel oluşturacağını düşünüyorum.

Ergun UNUTMAZ

Teşekkür ederim Utku Bey.

Başarılar.